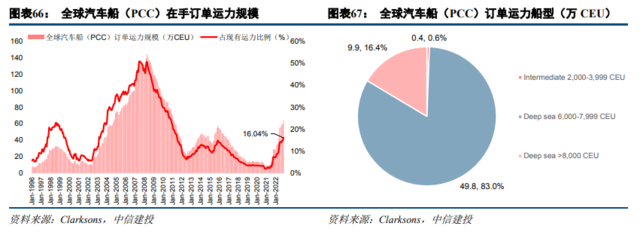

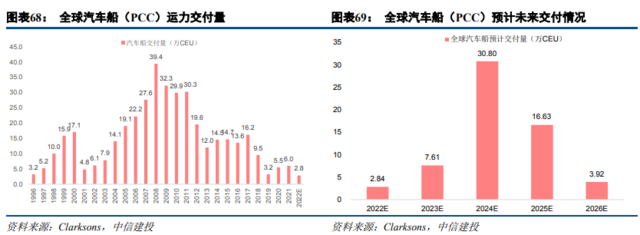

当前在手订单运力预计将于2024年集中交付,2024年交付运力占现有订单运力约51.3%。根据现有手持订单运力推演,预计2023年-2025年交付运力规模分别为7.6万、30.8万、16.6万CEU,分别占在手订单运力的12.7%、51.3%和27.7%。

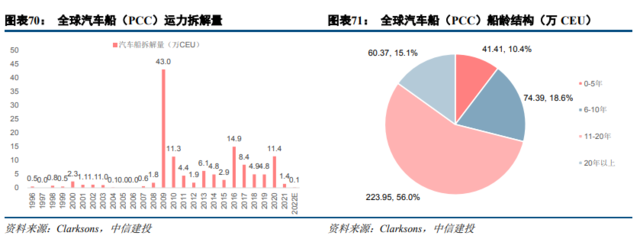

与此同时,汽车船老龄化情况严重,20岁以上运力规模占比约15.1%,行业仍面临较大拆解压力:

根据Clarksons数据,2020年共有23艘汽车船(约11.4万CEU)被拆除,是2016年以来拆解量最高的一年。

2021年汽车船市场迅速反弹后,拆解活动迅速停止,2022年至今仅拆解了1艘904CEU汽车船。叠加2023年IMO新环保法规的趋严,老龄船仍面临较大的拆解压力。

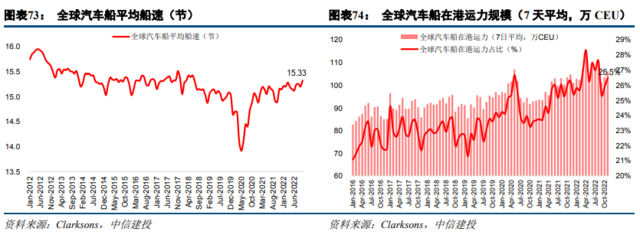

中信建投预计,2022-2023年全球汽车船海运量将同比增长4.1%和1.8%,而全球汽车船运力规模将同比增长0.5%和1.3%,名义供需增速差将保持3.6%和0.5%缺口。叠加2023年IMO环保法规落地后,汽车船航行速度受限,港口持续拥堵,有效运力供给或进一步下降:

截至2022年11月中旬,全球汽车船在港运力规模约106.0万CEU,占现有运力比例为26.5%,港口拥堵仍处于历史高位。9月份西北欧主要港口延误严重,尤其是不莱梅港,部分船舶停靠超过10天,造成有效运力短缺进一步加剧。

另外,汽车船大部分运力绑定日韩车企,导致现货市场运力极度稀缺:

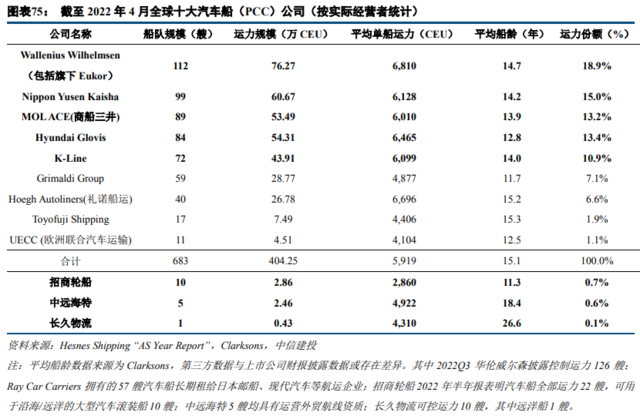

全球汽车船行业集中度较高,以日本、挪威、韩国船东为主导,前8大汽车船企合计运力规模占比75.7%。分船东国籍来看,2021年日本船东共有约153万CEU汽车船运力,占比约38%;挪威船东拥有约95万CEU汽车船运力,占比约24%;韩国船东占比约12%,以色列船东占比约9%。

日韩汽车船企股东均为汽车厂商或其财团,大部分运力均与其所本国的主机厂所绑定,从而造成现货市场运力极度稀缺。